收入两年翻四倍,快手凭什么?

- 2020-11-06 11:42:41

- 来源:

- 编辑:佚名

- 0

- 0

导读:快手近年来收入增长迅猛,收入来源也更加多元化,除了最赚钱的直播,电商业务想象力空间巨大。快手做对了什么?

作为最近几年迅速崛起的头部短视频平台之一,快手何时上市是大量投资者关注焦点之一,随着昨晚声明的发布,快手终于即将先于抖音成为资本市场“短视频第一股”。

11月5日北京时间周四晚,快手正式向香港联交所递交IPO招股书,联席保荐人为摩根士丹利、美银证券和华兴资本。

10月27日上周二便有消息称,快手计划赴港上市,最快一周后在港交所递表,确定美银美林和摩根士丹利作为保荐人;快手IPO估值区间为400亿至500亿美元,计划募集规模约50亿美元。基本与今日的招股书递交时间和保荐人消息相符。

巧合的是,其竞争对手抖音虽在上周一、早于快手上市传闻一天前被报道称也准备赴港上市,已与高盛等多家投行沟通承销事宜,但实际动作还是慢了一步。今日最新消息显示,字节跳动寻求以估值1800亿美元融资,将打包抖音、今日头条、西瓜视频赴港上市——即尚未递交申请。

从招股书来看,快手近年来收入增长迅猛,收入来源也更加多元化,电商业务想象力空间巨大。这主要源于过去多年来打造的“顶级私域流量”。相比于抖音等竞争对手,快手私域流量的粉丝价值较大,无论是直播还是电商都能够获得高于同行的变现能力,这也构成了快手独特的竞争优势。

但它在获客支出上同样也猛烈砸钱,而从招股书最新披露的数据来看,对比年初公布的数据,用户增长放缓,这可能会成为它的最大隐忧之一。

01

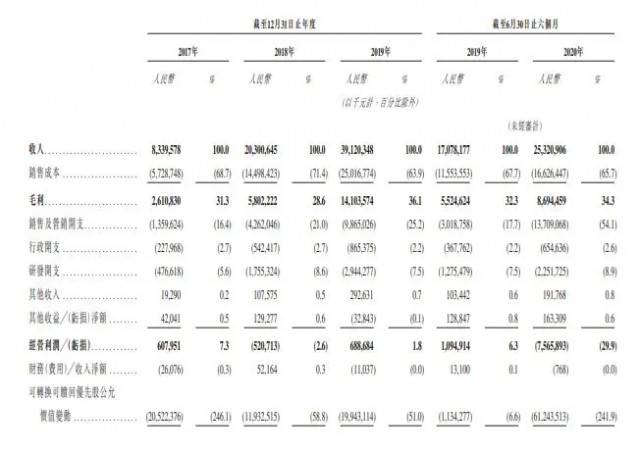

两年翻四倍,收入高歌猛进

香港联交所(HKEx)公布的快手科技招股书显示,在过去的三年里,公司营收保持了陡峭的增长曲线:从2017年的83亿元人民币大幅增至2018年的203亿元,再进一步增至2019年的391亿元。截至2020年6月30日的六个月内收入253亿元,较上年同期的171亿元增长近48%。

快手称,这主要得益于线上营销收入的大幅增长,以及其他业务(包括电商、网络游戏和其他增值服务)的大规模展开,显示快手自2018年陆续开始的多元探索,今年逐渐引爆为“全面加速”。

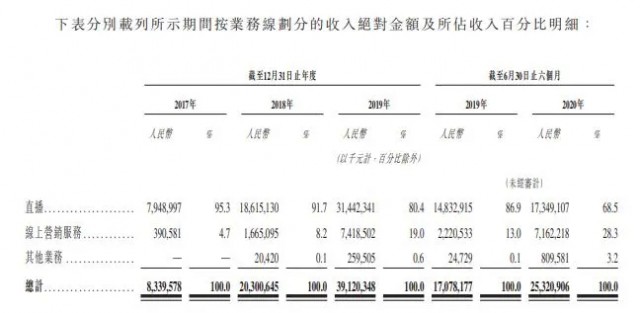

快手自2016年开启的核心直播业务仍是收入的主要来源,2017至2019年的直播收入分别为79亿、186亿和314亿元,2020年前6个月达173亿元,占总收入的比例分别为95.3%、91.7%、80.4%和68.5%,2019年上半年占比86.9%。

今年上半年,用户在快手应用上开展了近10亿场直播活动,推动快手成为“全球以虚拟礼物打赏流水及直播平均月付费用户计最大的直播平台”。

直播月度平均预期用户由2017年的1260万增至今年上半年的6400万,直播的月度付费用户平均收入由2017年的近52.5元变为2018年的约54.9元,2019年为约53.6元,今年上半年为近45.2元,显示受新冠疫情影响有限。

02

变现底层逻辑:顶级私域流量

快手快速变现背后,离不开其过去多年来打造出的独树一帜的“老铁文化”,以及这种文化下形成的直播界“顶级私域流量”。

正如国盛证券所言,快手去中心化的普惠分发方式,决定了其用户增长慢而稳健。抖音花了17个月将用户DAU做到1亿,而快手花了6年。虽然积累粉丝速度慢,但快手私域流量的粉丝价值较大,因此非常适合直播变现。据国盛证券分析:

快手的交互形式、内容调性、变现方式,都与其底层产品逻辑有关。

根据快手官方描述,“快手的流量分发是基于兴趣、位置、社交关系和话题的去中心化分发,关注页作为私域流量入口,流量极大,仅次于发现页;让快手区别于其他短视频产品,更多是社区和社交平台,是生活圈,是朋友圈”。

重社交关系的去中心化分发模式,让快手得以给到平台UGC作者以公平而普惠的流量分配,让平台作者得以积累属于自己的私域流量。这决定了快手的产品交互形式、内容调性和变现方式。

快手的主要交互形式是双列视频,而非抖音的单列大屏。抖音是强干预的公域化内容产品,推送给用户的视频均是平台选择后的优质内容。而快手通过双列瀑布流的形式给予各个视频相对普惠的曝光机会、将更多选择权留给用户。

快手的内容调性更偏真实生活,所有老铁都可以将其生活的方方面面展现在快手平台并且得以露出。抖音对内容的强干预,让抖音的内容调性更加统一,美好而有趣,正如抖音的口号“记录美好生活”。

快手最主要的变现方式是直播,老铁们积攒了属于自己的粉丝,可以通过生活直播、游戏和娱乐直播、带货直播等形式来变现。相比之下,竞品抖音的强公域属性将流量留在平台层面,在广告变现上的量级更大。

03

直播收入占比下降,广告和电商成新增长点

相比于直播业务收入增长率开始放缓,快手以广告为核心的线上营销服务,以及电商和网络游戏等其他收入发展更为可观,将成为未来总收入增长的主要驱动力。

正如上文所说,基于“顶级私域流量”,快手在开拓起电商、网游等新业务来也是顺风顺水,事半功倍。“顶流大V”与老铁们之间建立起独特的情感纽带,让老铁们更乐于愉快的“掏钱”。

过去三年,快手的线上营销服务收入占总营收比例不断增加,2017至2019年的该业务收入分别约为3.9亿、17亿和74亿元,占比分别为4.7%、8.2%和19%。今年上半年收入为72亿元,较上年同期的22亿元猛增逾220%,占总收入比例28.3%,上年同期为13%。

招股书称,这是由于快手打通了公域流量和私域流量、提升了品牌影响力,对广告商的吸引力不断增强。快手获取广告收益的能力也在提升,包括广告展现方式、广告效果、匹配合适用户的能力、用户规模的增长等。

快手从每个日活跃用户处获得的平均线上营销服务收入由2017年的6元增至2018年的14元,再进一步增至2019年的42元。按半年计,每个日活跃用户贡献的平均线上营销服务收入由截至2019年6月30日的14元增至今年上半年的28元,同比翻倍。

与此同时,在快手收入结构的“第三级”,2018年才起步的电商业务高速增长且潜力巨大。

快手电商曾宣布2020年8月订单量超5亿单,电商日活用户数突破1亿,过去12个月,快手电商累计订单总量仅次于淘宝天猫、京东、拼多多,成为电商行业第四极。

据艾瑞咨询,截至2020年6月30日止的六个月,快手是以商品交易总额(GMV)计全球第二大直播电商平台。

招股书显示,平台促成的GMV由2018年的9660万元增至2019年的596亿元,并由2019年上半年的34亿元增至今年上半年的1096亿元,快手用户的平均月复购率超60%。

公司称,这主要得益于平台的社交粘性,以及由此带来的社区信任。电商业务是核心直播业务的自然延伸,也有利于进一步提高用户互动的参与感。

分析指出,在电商之外,快手正在做几个潜在布局,一是游戏,二是教育、娱乐、汽车等产业领域,都开始板块化运作,均有机会成为“快手这艘航母的收入核动力”。

快手游戏直播的数据也很强劲,2019年底的游戏直播日活高达5100万,比虎牙+斗鱼合并的日活还要高。

04

日活用户突破3亿,但今年增长放缓

快手在招股书中屡次强调“强互动、高粘性、可信赖的社区生态系统,是其业务高速增长的基础……高活跃度的生态,是快手区别于其他同类产品的特质。”

招股书公布的最新数据显示,截至今年6月底,快手的中国应用程序及小程序平均日活跃用户为3.02亿,平均月活跃用户为7.76亿。

而早在今年2月,快手就已经高调对外宣布,其日活跃用户突破了3亿。这也意味着,从2月到6月这几个月时间内,其日活用户数量的增长微乎其微。

不过值得注意的是,快手日活用户日均访问次数超过10次,日均使用时长高达85分钟,高于B站的79分钟。

内容创作者占平均月活用户比例约26%,内容社区活跃度在中国头部视频内容社交平台中排名第一;每月平均短视频上传量超过11亿条,已有2000万人在快手获得收入。

在用户粘性和参与度方面,今年上半年,快手应用的短视频及直播合计获得了1.5万亿次点赞和60亿次分享,合计有1220亿条用户评论,用户通过平台累计发送了逾400亿条私信,快手应用上高达40%的短视频拥有超过100次的累计观看次数,巨大的内容库已包含260亿条短视频。

05

今年上半年转为亏损,营销和研发开支激增

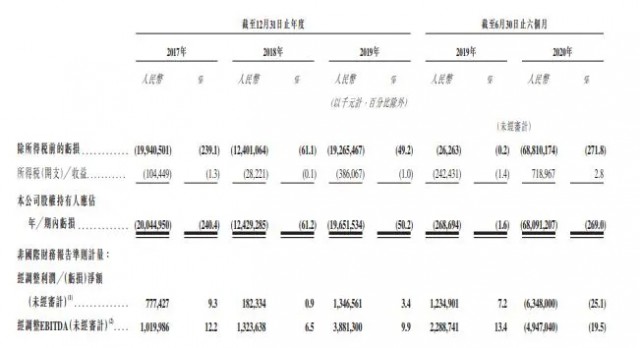

值得注意的是,尽管快手自2017年以来的毛利率不断改善,毛利在2017、2018、2019年与今年上半年分别约为26亿、58亿、141亿和87亿元,毛利率分别为31.3%、28.6%、36.1%和34.3%,今年上半年还是结束了此前连续三年盈利的状态,主要由于销售及营销、研发开支激增。

快手在2017、2018和2019年以及截至2020年6月30日止的六个月内,净亏损分别为200亿、124亿、197亿和681亿元;2017至2019年经调整后的净利润分别为7.774亿、1.823亿和13亿元,但今年上半年经调整后转为净亏损近63.5亿元。

分析指出,在主营业务收入高增长的背景下,今年上半年亏损的主要原因并非业务下滑,而是做了很多主动和长期的资本投入,比如人才引进、市场推广和研发等。

例如,期内的销售及营销开支为逾137亿元,较上年同期的30亿元激增357%,较2017年的近14亿元增长近880%,占总收入比重54.1%,上年同期仅为17.7%。同期的研发开支为22.5亿元,较上年同期的12.8亿元几乎翻倍,2017年还不足4.8亿元,占总收入8.9%,上年同期为7.5%。

招股书称,因在营销活动、产品和服务、技术与研发方面的持续投资,未来可能会继续产生亏损,宏观经济、监管环境或竞争态势的变化,以及公司无法及时有效应对也可能影响盈利能力。

不过根据业内观察,随着高额投入的回报逐渐显现,快手重回盈利状态的时间可能会很快。2020年快手建大数据中心、强化研发投入、储备高端人才、市场品牌破圈推广等这些长期投入带来的短期亏损,并不需要特别关注,费用和风险都在可控范围内。

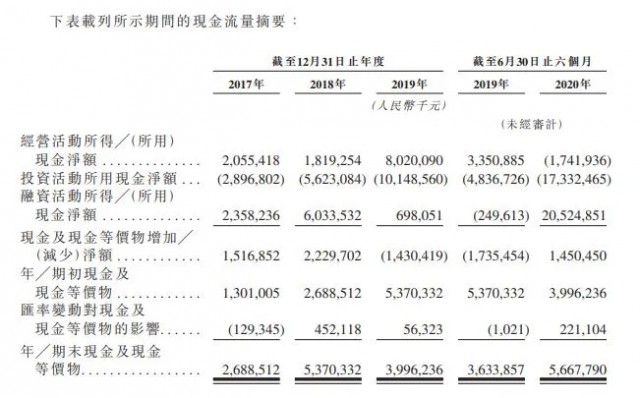

截至2020年上半年末,快手所持的现金及其等价物为56.68亿元,去年上半年为36.34亿元,2017至2019年分别为26.89亿、53.70亿和39.96亿元。

招股书警告称,全球新冠肺炎疫情的进一步发展仍存在重大不确定性,目前尚无法合理估计疫情爆发对公司2020年的业务、财务业绩及前景的影响程度。随着市场竞争加剧以及行业趋向成熟,快手用户群的增长速度可能会减慢,如果用户对直播的需求降低,直播收入也未必如预期增长。公司也面临监管和国际投资、经贸局势变化的风险。

06

最大外部投资者腾讯持股超21%

今年9月,快手首次正式传出要在港交所上市的消息,当时市场称估值高达500亿美元,比上一轮融资时的估值接近翻倍,募资最多50亿美元(约390亿港元),最快明年1月进行IPO。

据媒体总结,当时受此消息刺激,A股相关概念股日出东方和首都在线一度拉升封板,引力传媒和大众公用也收涨。

公开资料显示,成立于2011年的快手早期投资人包括晨兴资本、DCM、红杉中国和百度等。腾讯自2017年起领投四轮融资,是快手最大外部投资者。企查查数据显示,IPO之前,快手共进行了九轮融资,去年12月的F轮融资中,腾讯领投近30亿美元,让快手的估值达到286亿美元。

招股书称,截至IPO前,在创始团队中,快手CEO宿华持股12.648%,程一笑持股10.023%,银鑫持股2.422%,杨远熙持股2.069%。同时,腾讯持股21.567%,五源资本持股16.657%,其他投资者合计持股34.614%。

快手在招股书中称自己“是全球短视频行业的开创者”:

“原创移动应用程序GIF快手最初于2011年推出,GIF动图本质上是短视频最初的形式。2012年,根据艾瑞咨询,我们通过应用一系列技术,成为中国短视频行业的先驱,使用户可以在手机上创作、上传及观看短视频。

2013年,我们推出了短视频社交平台。2016年,作为平台功能的自然延伸,我们推出了直播功能。根据艾瑞咨询,我们于2018年在中国短视频行业首先大规模使用基于深度强化学习的视频推荐算法。

2018年,随着用户参与度继续提升,为方便用户在我们的生态系统中进行交易,我们推出了电商解决方案……同年,我们亦推出基于内容的产品与服务矩阵(包括网络游戏、在线知识分享及其他产品和服务),从而开创创新的变现模式。”

分析指出,快手九年的发展史可以清晰分为三个重要节点:2013年转型短视频,2016年借着“直播元年”的东风打开了

商业化之门并开始变现,以及2018年陆续开始多元化探索。快手也在招股书中表示,“我们正在积极开发其它变现机会,通过提供网络游戏、在线知识分享以及其它产品和服务让收入来源更多元化。”

07

快手和抖音覆盖全网50%以上用户群体

一说到快手,话题似乎总是绕不过去它的竞争对手、成立于2016年9月的“头条系”抖音。

据中国基金报援引中信证券分析,快手和抖音在各大领域的正面竞争愈演愈烈。在信息流广告领域,抖音依靠先发优势与巨量引擎加持,2019年广告收入500亿元量级,并保持领先,快手则依靠社交优势在直播领域拔得头筹。双方的直播电商业务都在快速增长,2020年1至8月抖音GMV同比增长6.5倍,闭环直播GMV同比增长36.1倍。

此前媒体报道称,字节跳动中国业务2019年的营收约为160亿美元,其中抖音占比过半,即超过80亿美元(超500亿元)。今年8月的数据显示,抖音短视频、抖音极速版和抖音火山版 DAU达到约6亿。但快手从去年开始通过签约周杰伦、搭“浪姐”东风的明星直播、买下A站、签约春晚等方式实现品牌全面升级,并在今年9月开始了公域流量分发,已经杀入抖音基本盘。

两家公司几乎同时进军资本市场的步伐也引人瞩目。在上周二快手赴港上市消息传出的前一天,恰好有媒体称抖音也准备赴港上市,已与高盛等多家投行沟通承销事宜。今日最新消息称,字节跳动寻求以估值1800亿美元融资,将打包抖音、今日头条、西瓜视频赴港上市。

分析指出,过去一年,抖音和快手之间的缠斗,一路从用户规模、产品形态、直播电商延伸至资本市场。谁将在2021年率先成为“短视频第一股”,仍有较大变数。

不过,正如快手在招股书中所说,基于视频的社交平台变现机会喜人:

据艾瑞咨询,直播打赏的市场规模2019年达到1400亿元,预计2025年将达4166亿元,年复合增长率19.9%;通过短视频及直播平台的移动广告市场规模2019年为814亿元,预计2025年为4653亿元,复合年增长率高达33.7%。

中国移动互联网用户2015年日均在线时长为2.90小时,2019年提升至4.35小时,预计2025年将达5.73小时。2019年,日均在线时长中,约29.7%用在基于视频的社交及娱乐平台上,这个比例到2025年预计达36.3%。

另据QuestMobile数据,截至2020年上半年,抖音、快手覆盖全网50%以上的用户群体与20%的用户时长。2020年6月,短视频行业月活跃用户规模已达8.52亿,活跃渗透率高达70%,用户的使用时长占比趋于稳定。

中信证券称,在短视频用户红利逐步结束的同时,双方在产品形态、用户结构、运营策略方面的差异逐步消除,共同转型国民级应用。在生态渗透的基础上双方在信息流广告、直播、电商领域的货币化相互渗透,带动直播电商的快速发展。

中长期看,随着业务多元、海外拓展以及组织架构的变革,叠加5G时代更广泛的视频应用与商业模式,坚定看好快手的中长期成长性。

免责声明:本网发布新闻仅为传播即时消息为目的,不确保内容准确或真实性,文章也不代表本网立场。如文章有错误或版权问题,请联系我们修改或删除。联系邮箱:info@idomedia.ca

网友留言评论