一觉醒来欠银行上千万!中行原油产品闷杀散户

- 2020-04-22 16:03:21

- 来源:加国无忧

- 编辑:51温哥华

- 0

- 0

2020年是不断刷新三观、见证历史的一年。短短几个月,投资者不断见证了各种历史性暴跌、熔断记录。尤其美股,就连90岁高龄的股神也只能感叹平生未见。如今,美国原油期货价格又现“历史首次负数”情况,再次让投资者目瞪口呆,刷新三观。

4月20日,即将交割的美国WTI原油5月期货的价格暴跌至负值,最低价为-40.32美元/桶,最终收盘价报-37.63美元/桶,让抄底的投资者损失惨重。

其中,国内开展该项业务的中国银行,因未能对其WTI原油5月期货及时结算或移仓,导致投资者血本无归。中国银行的原油产品也被质疑存在重大风险漏洞,推上风口浪尖。其“原油宝”产品一度登上今日微博热搜。

购买中行“原油宝”血本无归,倒欠数百万

据了解,中国的各大银行都开设了所谓的现货原油交易,实际上就是一种紧跟国际期货价格的虚拟合约交易,并不进行实际的实物交割。比如这次被推上舆论风口的中国银行原油宝产品,产品设计挂钩美国WTI原油期货。

中行原油宝分为美油和英油两种,既可以用美元购买,也可以用人民币购买。

按照一般惯性思维,买来的理财产品,价格就算再怎么跌,也不可能跌为负数,最多也就是本金全部亏光。如果跌为负数,就好比去买东西,别人不但不收你钱,还反给你一笔。

但是这次,WTI原油5月期货的价格却史上首次跌至负数,导致“本金亏光还反欠一笔”的事情发生在了中行原油宝的投资者身上!

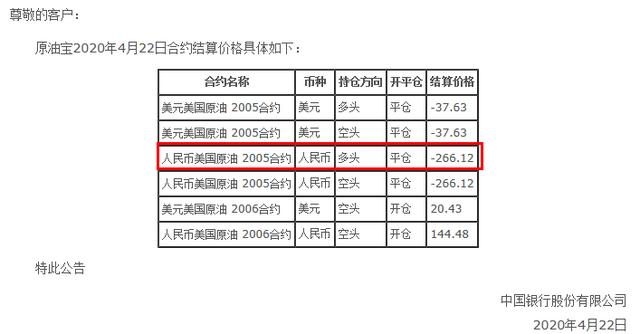

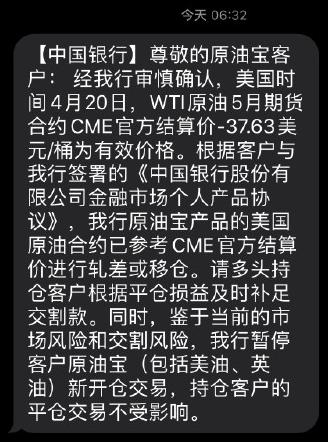

今日(4月22日),中行发布一则公告称,美国时间4月20日,WTI原油5月期货合约CME官方结算价-37.63美元/桶。根据客户与我行签署的相关协议,我行原油宝产品的美国原油合约将以-37.63美元/桶进行结算或移仓。同时,4月22日起,暂停客户原油宝新开仓交易。人民币美国原油2005合约的多头与空头平仓结算价为-266.12元/桶。

这条公告意味着什么?举个简单的例子,如果你曾以正的37.63美元/桶的价格买入原油2005合约100桶(即3763美元),那么现在不但本金全部亏光,在不算银行收取利差的情况下,反欠银行3763美元。

据网传的一张投资者结算清单显示,投资者持仓均价是194.23元,本金388.46万元,按人民币结算价-266.12元/桶算,目前亏损达920.7万元。这意味着本金全亏后,该投资者还倒欠银行532.24万元。

事实上,中行在给投资者的短信中也正是这样要求的,据一份中行通知短信显示,中行要求投资者补充这部分穿仓亏损,及时补足所欠的交割款。

中行原油宝被指存大漏洞,投资者欲集体诉讼

此次事件发生后,业内不少人质疑,中行原油宝交易存在重大交易规则漏洞,本不应当让投资人蒙受如此巨大损失。

事实上,在期货合约交易的过程中,为了防范期货合约在最后一个交易日发生非理性波动的风险,中国开展现货原油交易的各大银行,一般都将最后交易日期设置在国际期货合约交割日期的前一周或10天左右。

比如,WTI原油5月期货最后一个交易日是4月21日,中国各家银行的最后交易日则设定在4月14日左右。如果到最后交易日,没有平仓的客户,银行就应当在这天(4月14日)进行强制平仓,或经客户授权后“转期”。

比如早在4月13日,工商银行就给客户发出5月合约转期6月合约的通知。

而在4月14日至15日,工行银行、建设银行都已经基本完成了现货原油交易的移仓换月工作,彼时的平仓价基本在21-20美元/桶之间。因此投资上述原油期货合约的客户躲过了这次史无前例的负油价危机。

如果中行原油宝交易在4月14日将客户仓单强制平仓或转期,或许也就不会出现投资者哀嚎遍野的景象。

面对“血本无归、反欠一笔”的现实,中行投资者情绪很不稳定,有投资者强烈质疑,中国银行自身或存在玩忽职守的嫌疑,其合约设计和风险控制形同虚设,并强行让投资者为自己的错误买单。

据一位愤怒的投资者表示:“中行原油宝设计规则或存在重大缺陷,导致投资者巨额亏损,我们打算去集体诉讼。”

面对投资者的质疑和媒体舆论,中行内部疑似正在开展舆论防控工作。

据一份网传的邮件截图显示,疑似中行综合管理部向旗下各部门、各支行及营业部下发的“关于做好原油产品舆情防控的工作提示”邮件。

免责声明:本网发布新闻仅为传播即时消息为目的,不确保内容准确或真实性,文章也不代表本网立场。如文章有错误或版权问题,请联系我们修改或删除。联系邮箱:info@idomedia.ca

网友留言评论